图源:VEER

本文选自《复旦金融评论》

作者:石烁 复旦大学发展研究院应用经济学博士后;欧阳晗振 复旦大学管理学院管理学博士后

公众号:复旦金融评论

美国无法完全依赖墨西哥以替代中国的供应链,需稳定中美贸易关系。

在贸易理论看来,贸易转移通常会导致福利损失(Dai et al., 2014; Mattoo et al., 2022; Viner, 1950)。原因在于自由贸易协定往往要求,贸易商品所含的大部分附加值必须来自协定签约国,这种“区域原产地规定”会强迫贸易从第三国转向签约国。不过,如果第三国的生产效率更高并且商品质量和技术水平更好,那么这样的贸易转移就会让签约国最终付出更多的经济成本。贸易转移理论似乎能够解释为什么墨西哥最近可以在《美墨加协定》(USMCA)下崛起,并成为美国最大的进口来源国。比较而言,中国自2018年以来受到美国加征额外关税以及其他贸易限制的影响,对美国贸易面临巨大的障碍[1]。即便如此,美国真能用墨西哥替代中国,以实现供应链“去风险”吗?

01 美国进口来源的多元化趋势

为探究《美墨加协定》是否让美国的进口来源从中国转向墨西哥,我们首先需要评估美国进口来源的多元化程度。如果出现贸易转移的现象,我们预计观察的结果是美国的进口来源结构更加分散。如图1所示,尽管中国在美国货物进口中的份额在2017年达到了21.9%,但这一份额已经在2023年第一季度下降到了14.1%。相比之下,墨西哥的份额在过去十年逐渐增加,从2011年的11.7%增至2023年第一季度的15.4%,比中国当前的水平高出1.3个百分点。

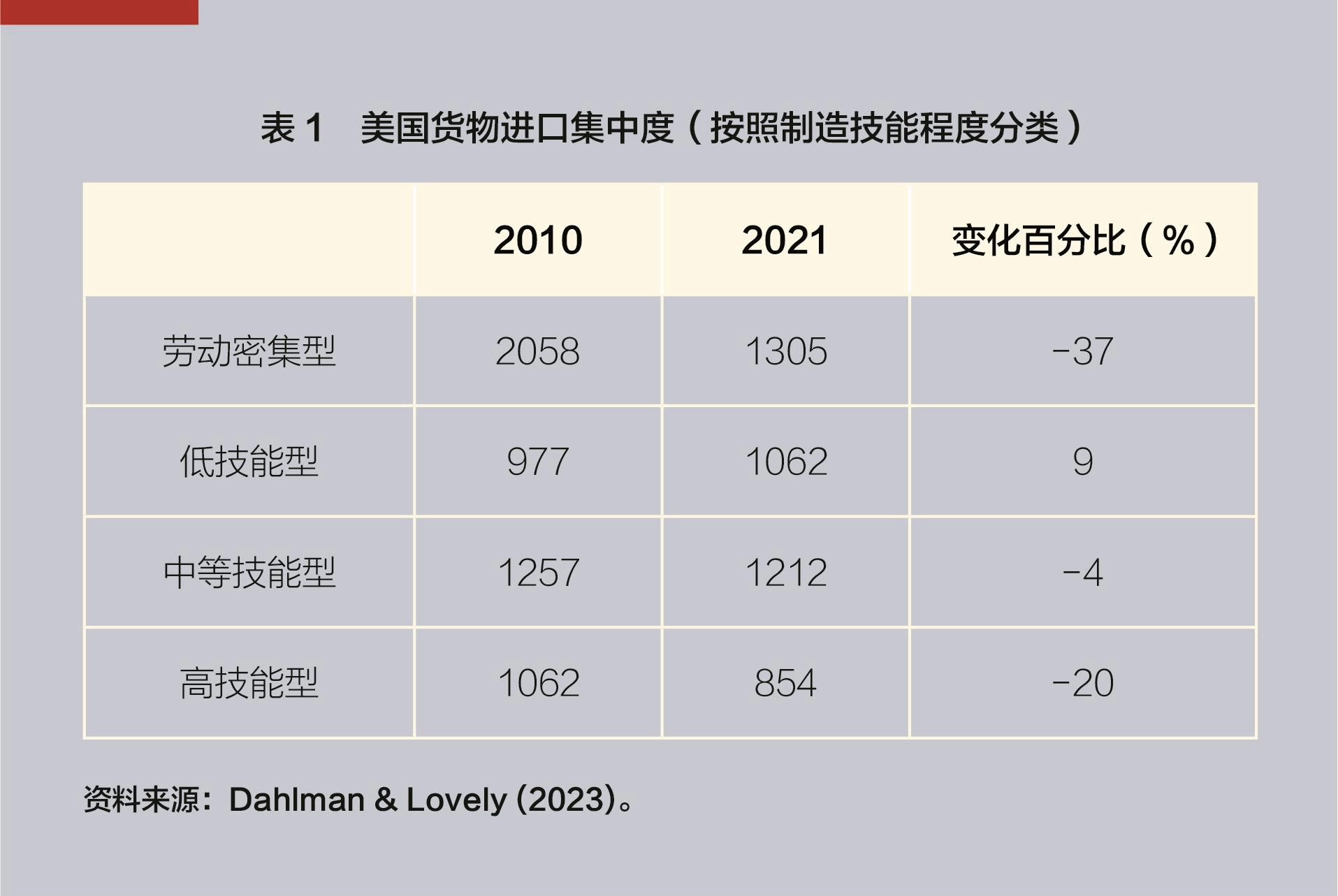

上述分析表明,美国进口来源确实出现了多样化的趋势,尤其表现为美国更多地从墨西哥进口,而中国对美国供应链的重要性在弱化。美国进口来源多样化进一步的实证证据可以参考Dahlman & Lovely (2023)的研究。他们使用CEPII的BACI数据集的数据,计算赫芬达尔-希尔什曼指数(HHI),以此评估美国在2010年和2021年的进口集中度。表1展示了美国各类制成品的进口集中度变化,也就是这些制成品的HHI差异。尽管低技能制成品进口的集中度从2010年到2021年增加了9%,但其他三类制成品进口变得更加多样化,即劳动密集型商品的集中度下降了37%,中等技能型下降了4%,高技能型下降了20%。正如Dahlman & Lovely (2023)所说,美国劳动密集型制成品的进口来源多样化源于贸易转移,特别是中国在2010年向美国提供了这些进口商品的43%,而在2021年仅为31%。此外,美国对高技能和技术密集型制成品的进口也表现出来源多样化的趋势,原因同样是因为美国减少了对来自中国进口商品的依赖。因此,Dahlman & Lovely (2023)给出结论,从2010年到2021年,美国的进口来源多样化程度总体上增加了14.5%,主要是由于在2018年美国对华加征进口关税所导致的贸易转移。

02 墨西哥对美出口仍然依赖中国供应链

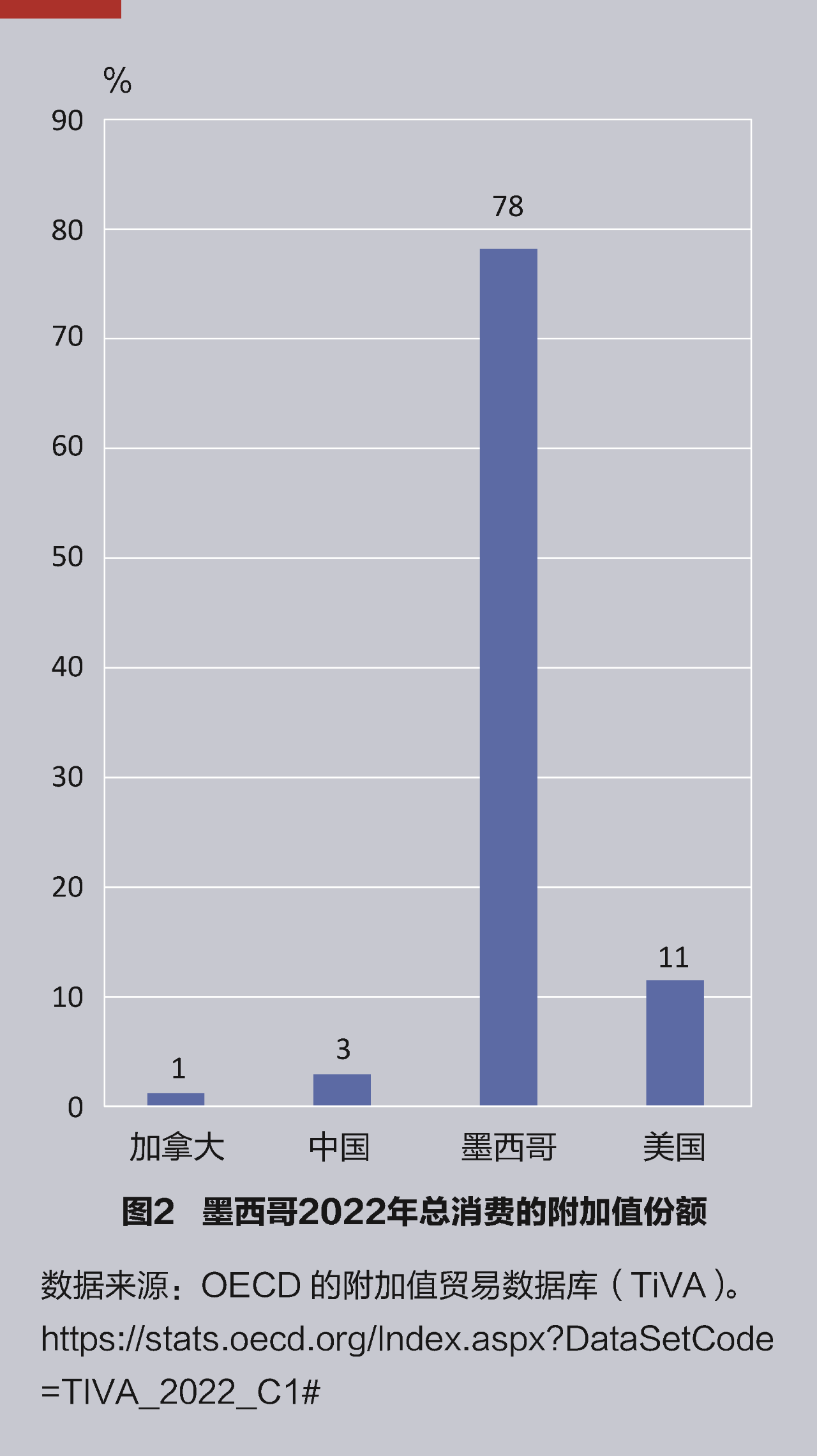

通过《美墨加协议》和单边贸易限制措施,美国正在减少对来自中国进口商品的依赖,这样的贸易转移可能成为墨西哥填补美国供应链缺口的历史机会。不过,美国如果希望用墨西哥代替中国,那么就会要求墨西哥也减少对中国的供应链依赖。问题在于,墨西哥能做到吗?实际上,在墨西哥的进口中,中国的供应链一直非常重要。联合国商品贸易统计数据表明,中国在墨西哥总商品进口中的份额从2011年的14.9%增加到了2021年的19.9%以及2022年的19.6%。此外,根据经济合作与发展组织(OECD)的附加值贸易数据库(TiVA),我们发现墨西哥的国内消费不太依赖中国生产的附加值。如图2所示,在墨西哥2022年总消费的附加值中,中国生产的附加值仅占3%,而墨西哥自身产生了78%的附加值,这表明墨西哥可以将大部分中国附加值用于再出口。

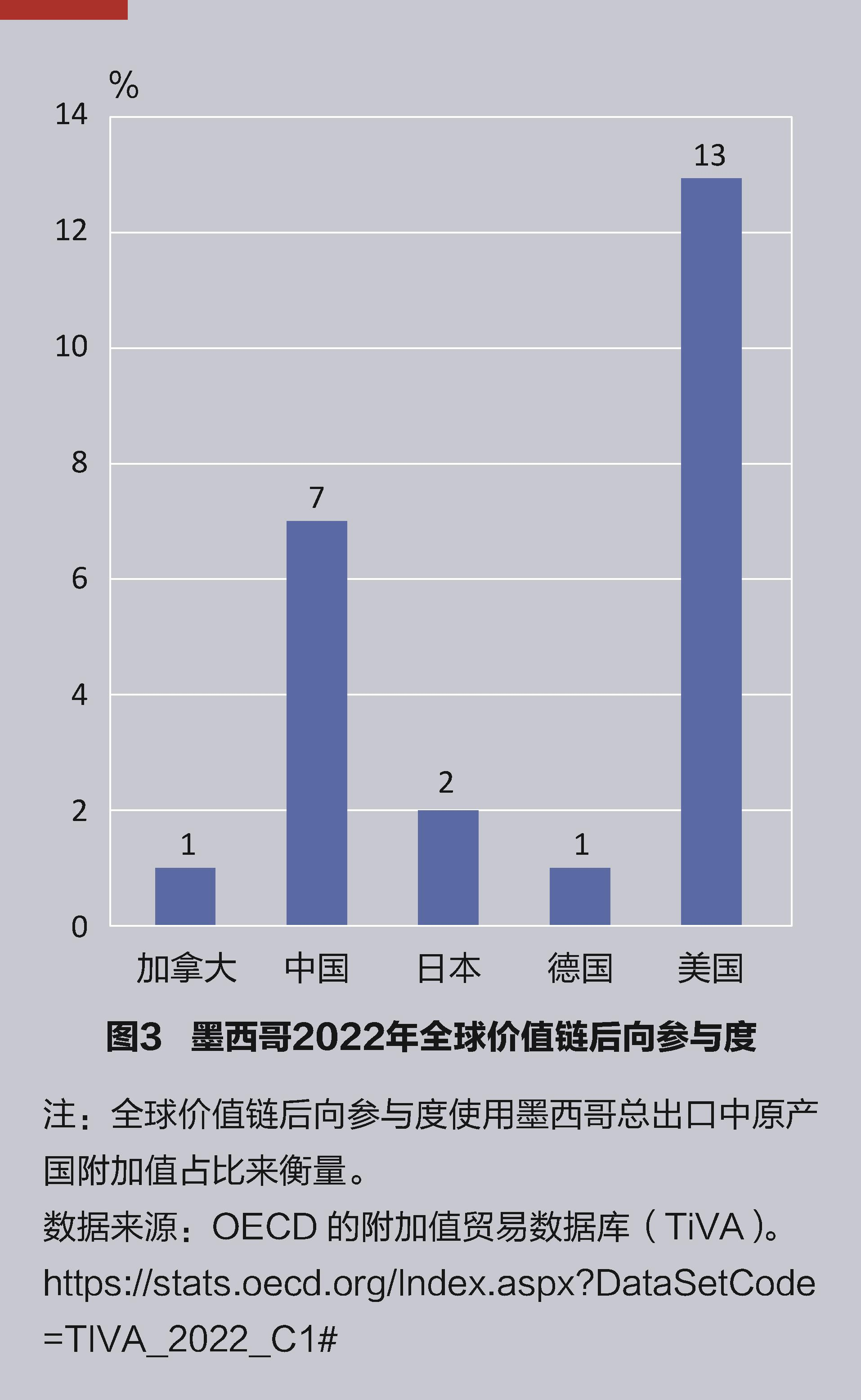

并且,墨西哥的出口也高度依赖于来自中国的附加值。如图3所示,中国为墨西哥总出口贡献了7%的附加值。中国的份额仅次于美国的13%,并高于加拿大、日本和德国的份额。此外,墨西哥对中国的货物出口规模仍然有限。联合国商品贸易统计数据表明,中国在墨西哥货物总出口中的份额从2015年的1.3%增加到2022年的1.9%。相比之下,在2020年《美墨加协定》生效前后,美国一直占据了墨西哥80%的货物出口份额。可见,通过充分利用中国生产的附加值,墨西哥可以维持对美国的大规模出口,并巩固自身在美国供应链中的地位。

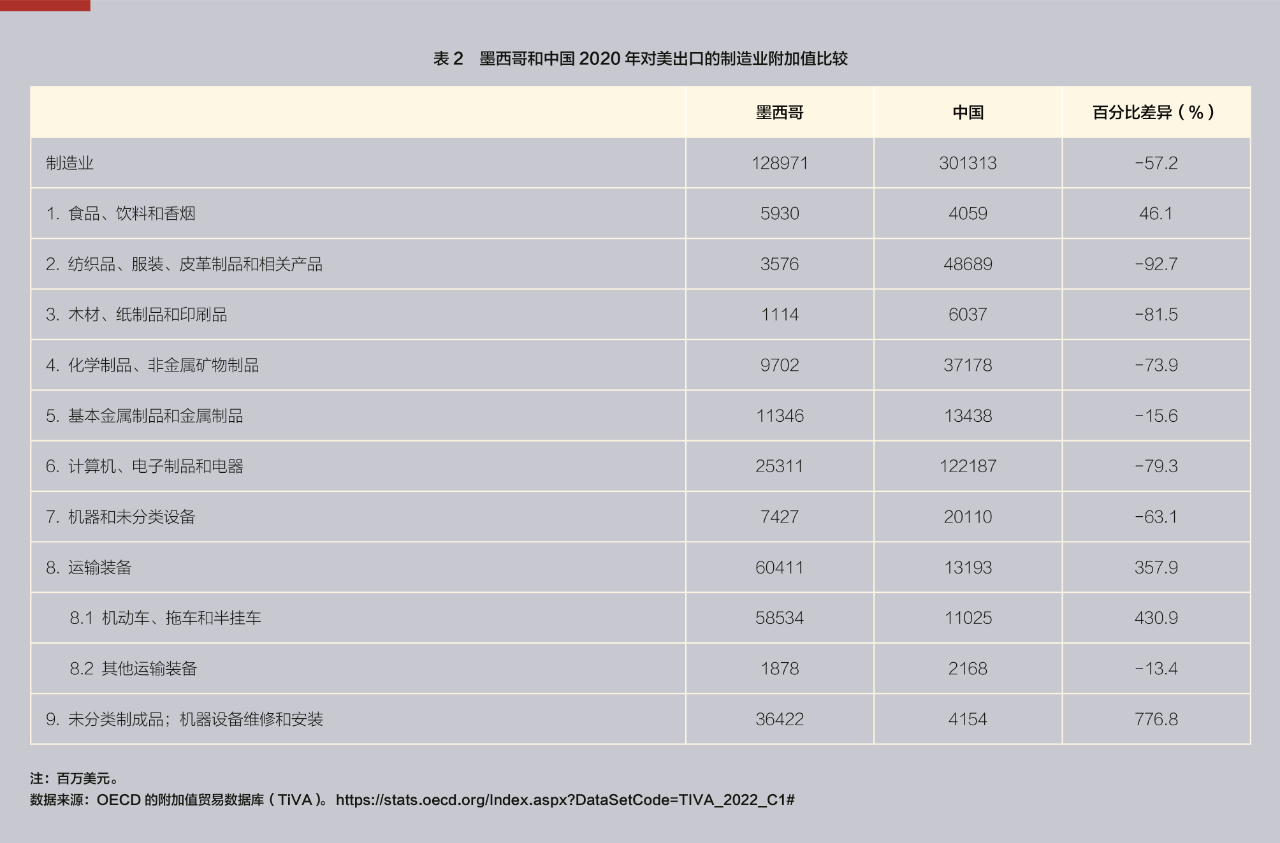

然而,墨西哥制造业是否能够完全取代中国制造业在美国供应链中的位置呢?这个问题的答案可能比美国设想的更复杂。表2比较了中国和墨西哥在2020年对美国出口各自的生产附加值。在对美国制成品总出口中,墨西哥比中国少了57.2%。此外,在大多数中等技能和高技能制造业领域,如化学品、计算机、电子和电气产品以及机械制造等领域,墨西哥生产的附加值低于中国,而在食品、饮料和烟草等低技能领域,墨西哥则比中国多出46.1%。可见,在美国供应链中,墨西哥尚未达到中国的附加值生产能力和高技术密集型生产水平。因此,对美国而言,用墨西哥来替代中国远非那么容易。

03 墨西哥正成为中国企业进入美国市场的“跳板”

注:2022年11月,比亚迪宣布与八家墨西哥经销商达成合作。图源:Caixin Global

在《美墨加协定》下,美国对墨西哥货物几乎没有进口关税。不过,墨西哥一方面享受了《美墨加协定》带来的贸易便利,另一方面对来自中国的外商直接投资仍然保持开放的态度。墨西哥经济部的数据表明,2022年,中国对墨西哥的直接投资达到6.11亿美元,比2018年增长了130%。换言之,在美国加征关税后,中国对墨西哥的直接投资持续快速增长。通过加大直接投资,中国企业正在“借道”墨西哥进入美国市场。这方面的突出案例是中国企业正在大量投资墨西哥的汽车制造产业。当然,中国车企首先看中的是墨西哥自身在对美国汽车出口方面的传统优势。如表2所示,墨西哥在运输设备方面的附加值是中国的3.6倍,其中大部分来自墨西哥对机动车、拖车和半挂车的大规模对美国出口。

但更重要的原因是,融入墨西哥汽车产业后,中国车企可以更便利地进入美国市场,这恰恰得益于《美墨加协定》中关于汽车原产地的规定。具体来说,《美墨加协定》要求在美国销售的汽车至少要有75%的汽车零部件来自北美地区,还要求汽车的钢铝材料中有70%也要来自北美地区。另外,与加拿大相比,墨西哥对美国的汽车贸易收益更大。根据美国商务部的数据,在整车方面,墨西哥2019年对美国汽车贸易盈余为675亿美元,而加拿大同年对美国汽车贸易盈余为只有117亿美元。在汽车零部件方面,墨西哥对美国贸易盈余为290亿美元,而加拿大对美国贸易赤字为59亿美元。所以,中国车企投资墨西哥汽车产业有更好的机会进入美国市场,并获得更大的收益。

在这样的背景下,中国车企对墨西哥的投资近年来发展迅速。根据公开信息,目前至少有26家中国汽车公司已经在墨西哥开展业务或宣布计划扩大其在汽车行业的业务,主要集中在墨西哥蒙特雷地区。根据Yi (2023)的估计,这些中国项目将为墨西哥带来4.18亿美元的直接投资。其中,旭升集团这类较大的厂商已经在2015年进入墨西哥市场。另外,浙江银轮和均胜电子这类较小的汽车代工厂也在2021年和2022年分别开始在墨西哥建立分厂。

不过,中国车企在墨西哥的投资也受到了美国政策的约束。例如根据《美墨加协定》和美国个人退休账户(IRA)消费者电动汽车税收抵免政策的规定,电动汽车电池至少50%的零部件必须在北美制造,电池所使用的矿物材料中40%必须来自美国或与美国签有自由贸易协定的国家。这两个限制门槛将在2029年之前持续提高,这将逐渐威胁到那些采购中国电池和相关矿物材料的中国车企。

当然,中国车企针对美国政策约束仍有办法。如果中国车企选择将电动汽车出租给美国消费者,那么这些车辆即使包含了不符合IRA标准的材料,也仍然有资格获得IRA税收抵免。这意味着中国车企未来可以继续在美国市场采取租赁策略。因此,在墨西哥的中国车企仍然可以不断从中国进口汽车零部件和生产设备,这将进一步加强墨西哥对中国的供应链依赖。

04《美墨加协定》对中美贸易格局总体影响有限

图源:VEER

借助《美墨加协定》,美国正在推动“近岸外包”,促使海外供应链回到西半球的拉美国家,以减少对中国的供应链依赖。2022年与2023年,美国众议院连续两年介绍了“西半球近岸外包提案”,就是希望在立法导向上推动供应链回流到墨西哥等近岸国家。2023年8月,拜登政府宣布限制美国企业投资中国的先进半导体产业。在9月举行的高层经济对话会上,美国宣布与墨西哥重点加强半导体供应链的合作,包括建立并整合区域半导体供应链、改善区域半导体投资环境、加强半导体工程师培训[2]。美国希望通过这些措施提高墨西哥的产业技术层级,加快替代中国的速度。

但对美国而言,《美墨加协定》在替代中国方面可能会“帮倒忙”。其中,一个突出的问题来自《美墨加协定》的汽车原产地规定。Reinsch (2022)的研究表明,为了享受《美墨加协定》的免税待遇,墨西哥厂商必须遵守原产地规定,但这也会提高汽车厂商的行政和生产成本。当然,不遵守原产地价值规定就需要支付关税,但《美墨加协定》的贸易便利政策可能会让实际关税仍然低于合规带来的新增成本。此时,一些墨西哥厂商可能主动减少北美生产的零部件,而使用中国生产的更便宜的零部件。除此之外,《美墨加协定》还让美国和墨西哥就在劳工待遇、能源产业规制、营商环境方面不断产生新的纠纷。

可能更让美国惊讶的是,即便在2018年加征关税后,中美贸易规模不仅没有出现大幅度减少,反而逆势增长。根据联合国商品贸易统计数据,美国对华货物贸易总额在2019年为5791亿美元,在2022年为7295亿美元,其中对华进口和出口都在增长。并且,中美贸易的增长势头近期也不会减弱。Hogan & Hufbauer (2023)预测,2025年的中美贸易保守估计会达到7890亿美元,并且中国在美国进口的份额会保持稳定。另外,墨西哥在美国进口的占比也趋于逐渐稳定,预计在2025年占13.2%,甚至比2022年还下降了0.4个百分点。相反,到2025年,中国在美国进口的占比会达到17.1%,接近2022年的水平。换言之,Hogan & Hufbauer的研究表明,无论是加征关税、近岸外包,还是在《美墨加协定》框架下为墨西哥提供更多的贸易便利,这些措施对中美贸易虽然短期内会带来冲击,但难以改变的是两国产业链高度依存。至少在2025年以前,中美贸易仍然会保持增长的大趋势。

05 美国应寻求与中国重建可持续的贸易关系

图源:VEER

总的来看,美国仍然难以靠墨西哥完全替代对中国的供应链依赖。我们的分析表明,驱动美国“贸易转移”现象的因素很可能是墨西哥汽车制造业这类对美国出口传统优势领域,而大量来自中国的直接投资在其中也起到了推动作用。并且,墨西哥对美国的出口主要集中在低技能领域,而中国对美国的出口主要由高技能产品组成。可见,“贸易转移”策略还不足以支撑墨西哥去替代美国对中国的供应链依赖。因此,美国如果希望继续扩大墨西哥在供应链中的布局,那么就需要支持墨西哥实现产业升级,例如两国在半导体领域加强合作。但对墨西哥而言,可能更为重要的机遇恰恰在于如何充分利用来自中国的直接投资去推动技术密集型产业和价值链的整体发展,而非局限在美国在意的少数前沿领域,这可能更符合墨西哥的国家发展利益。然而,这种由中国投资驱动的产业升级反过来又会强化墨西哥对中国的供应链依赖,间接地弱化“贸易转移”策略带给美国供应链的某种安全感。

无论如何,美国始终面临“第二十二条军规”式的对华贸易困局。与其短期内执意减少对中国的供应链依赖,美国不如思考如何建立一个有利于稳定中美合作关系的可持续贸易格局,特别是应支持当前中美“经济工作组”和“金融工作组”的制度化建设,逐步退出单边且过度的对华贸易遏制措施,并积极落实工作组达成的共识。当然,2017年之前中美商贸联委会最多下辖了16个专题工作组。与之相比,支撑当前中美经贸关系的制度机制虽然显得非常脆弱,却仍然意义重大。毕竟,中美贸易关系牵动全球经济发展的大局,中美两国都有责任为这个动荡的时代注入更多的稳定性和增长动力。

注释:[1]详情参见 “Remarks by President Trump at Signing of the U.S.-China Phase One Trade Agreement” 。https://trumpwhitehouse.archives.gov/briefings-statements/remarks-president-trump-signing-u-s-china-phase-one-trade-agreement-2/[2]2023年9月29日,美国和墨西哥的高级政府官员在华盛顿举行“美国-墨西哥高层经济对话”(2023 U.S.-Mexico High-Level Economic Dialogue)第三次会议。会议联合公报详见美国商务部的“Joint Statement Following the 2023 U.S.-Mexico High-Level Economic Dialogue”。会议关于半导体供应链的合作规划详见美国贸易代表办公室的“FACT SHEET: 2023 U.S.-Mexico High-Level Economic Dialogue”。相关链接:https://www.commerce.gov/news/press-releases/2023/09/joint-statement-following-2023-us-mexico-high-level-economic-dialogue; https://ustr.gov/about-us/policy-offices/press-office/fact-sheets/2023/september/fact-sheet-2023-us-mexico-high-level-economic-dialogue

参考文献:[1] Dahlman A, Lovely M E. US-led effort to diversify Indo-Pacific supply chains away from China runs counter to trends [EB/OL]. (2023.9.6) [2023.10.27]. https://www.piie.com/blogs/realtime-economics/us-led-effort-diversify-indo-pacific-supply-chains-away-china-runs-counter.[2] Dai M, Yotov Y V, Zylkin T. On the trade-diversion effects of free trade agreements [J]. Economics Letters, 2014, 122(2): 321-325.

[3] Mattoo A, Mulabdic A, Ruta M. Trade creation and trade diversion in deep agreements [J]. Canadian Journal of Economics/Revue canadienne d'économique, 2022, 55(3): 1598-1637.

[4] Hogan, M. & Hufbauer, G. C. Despite disruptions, US-China trade is likely to grow [EB/OL]. (2023.10.19) [2023.11.2]. https://policycommons.net/artifacts/5045284/despite-disruptions-us-china-trade-is-likely-to-grow/5810725/.

[5] Viner J. The customs union issue[M]. Oxford University Press, USA, 1950.

[6] Reinsch, W. A. USMCA Automotive Rules of Origin: Economic Impacts, Competitiveness Effects, and Relevance. Statement before the United States International Trade Commission.(2022.11.4) [2023.10.27] https://www.csis.org/analysis/usmca-automotive-rules-origin-economic-impacts-competitiveness-effects-and-relevance.

[7] Yi, O. T. J. Chinese auto firms follow Tesla to Mexico, and from there tothe U.S.[EB/OL]. (2023.7.3) [2023.10.27]. https://thechinaproject.com/2023/07/03/chinese-auto-firms-follow-tesla-to-mexico/.

作者感谢瑞士圣加伦大学Patrick Ziltener和Tomas Casas对本文的建议;同时感谢复旦大学人文社会学科传世之作学术精品研究项目“构建经济发展的国家理论”(XM04221238)、复旦大学发展研究院2023年度“国家发展动力”项目、上海市“超级博士后”激励计划和复旦平安宏观经济研究中心对本研究的支持。

本文仅代表作者个人观点,仅供读者参考,并不作为投资、会计、法律或税务等领域建议。

官方微信

官方微信

官方微博

官方微博